公司的股票

公司的股票

股票投资一直被视为是实现财富增长的有效途径之一。然而,对于普通投资者来说,拥有足够的资金进行股票投资一直是一个难题。而股票10倍配资则为这些投资者提供了一个新的选择,开启了财富增长的全新征程。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:紫金天风期货研究所

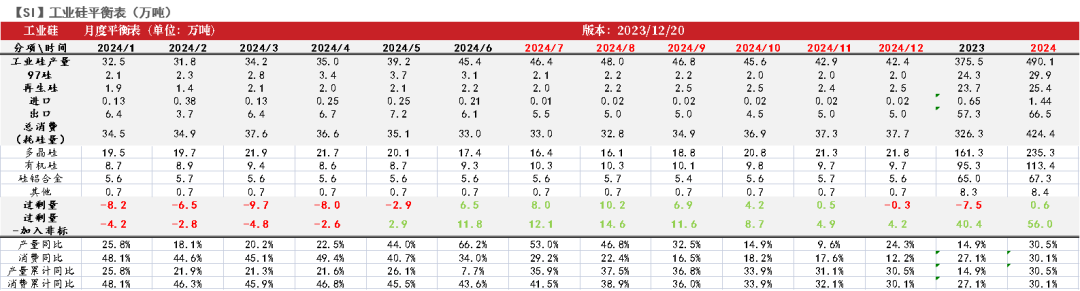

核心观点:震荡 累库压力下价格已跌至厂家现金流成本附近,上游供给缩减力度仍待加强,下游多晶硅减产去库尚未结束。期货价格跌破万元后继续下行,利空因素继续计价的空间已逐步缩小,我们认为可以关注以下利多因素:1.在盘面价格接近主产区生产现金流成本,且现货也未见起势之际,硅厂或出现丰水期提前减产情况,减产规模的扩大将对价格起到重要支撑。2.工业硅产能强制出清预期仍存,能源转型目标使得需求也有远期支撑。此外,也需关注商品整体涨跌对工业硅期货价格的影响。

月差:中性 关注对12合约的定价情况。

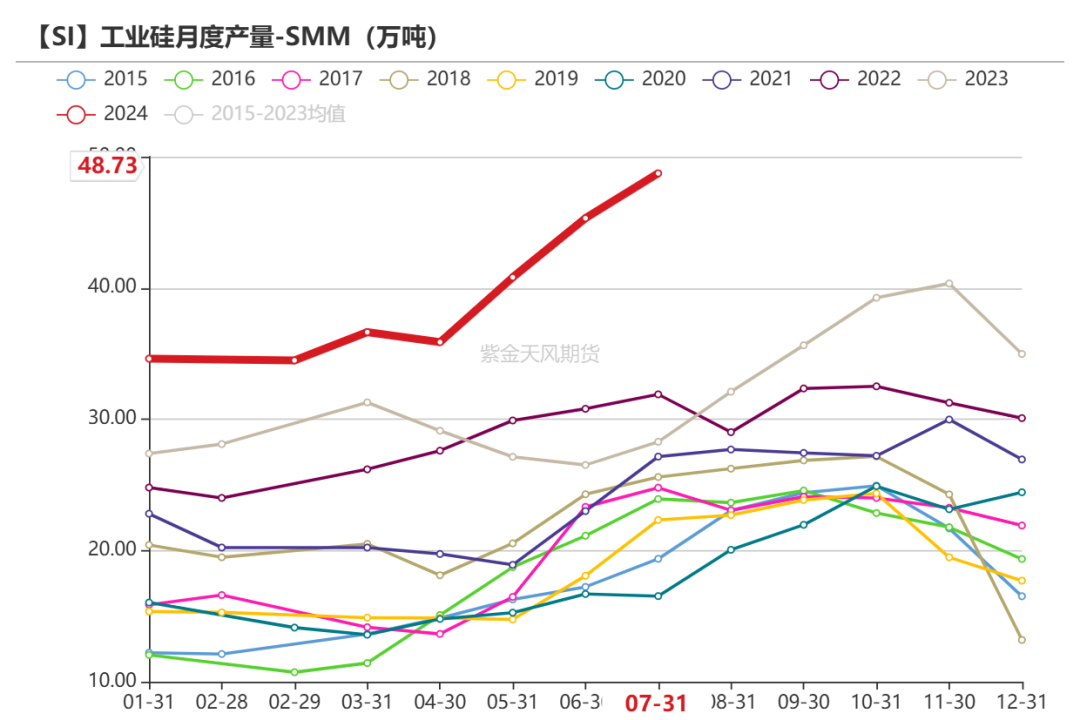

产量:偏多 上周产量环比减少0.1万吨至10.17万吨,环比减1.83%。

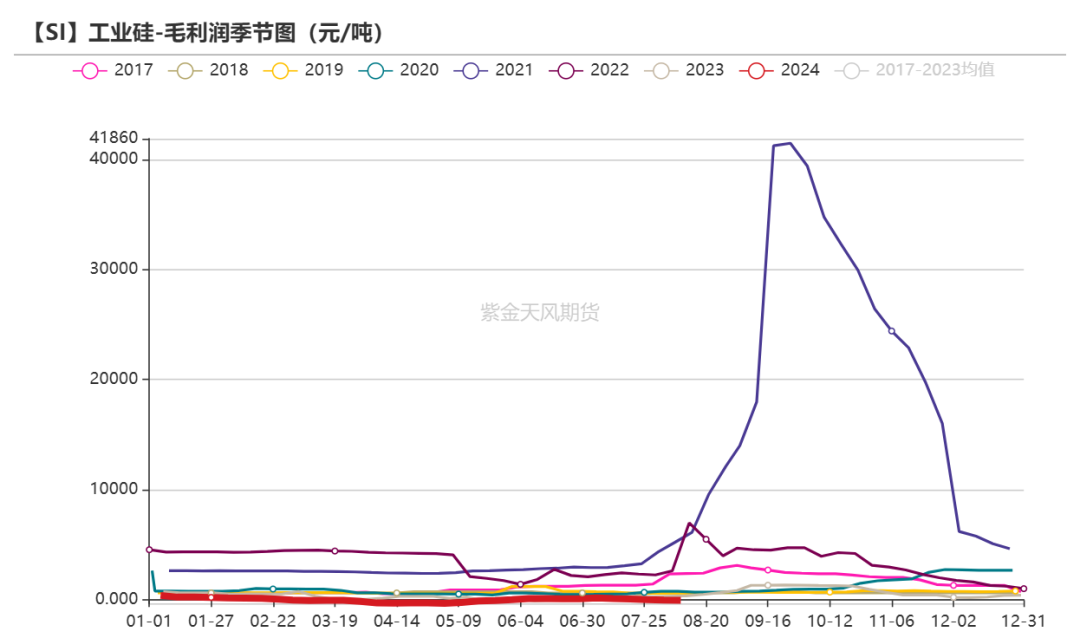

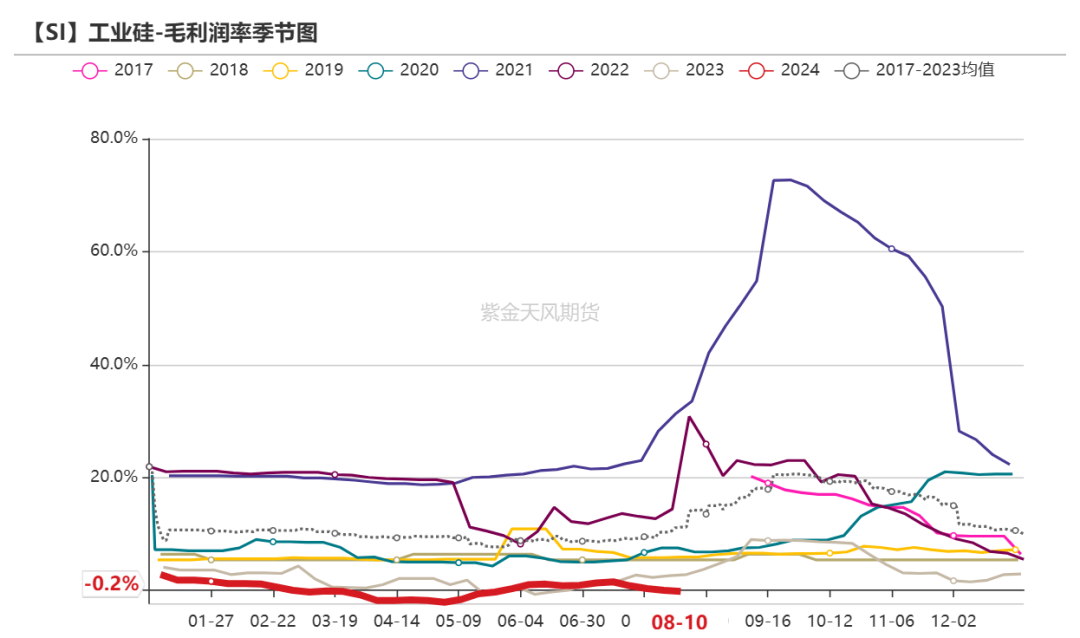

利润:偏空 上周毛利润、毛利率环比分别减少31.8元/吨、0.26个百分点至-28.03元/吨、-0.23%。

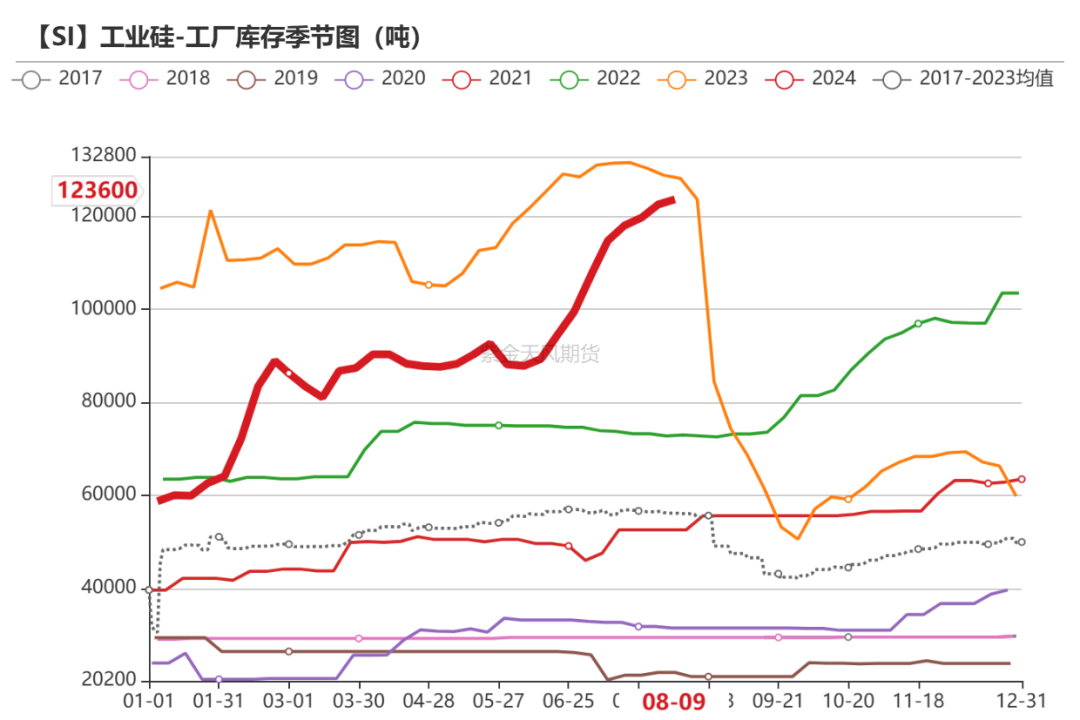

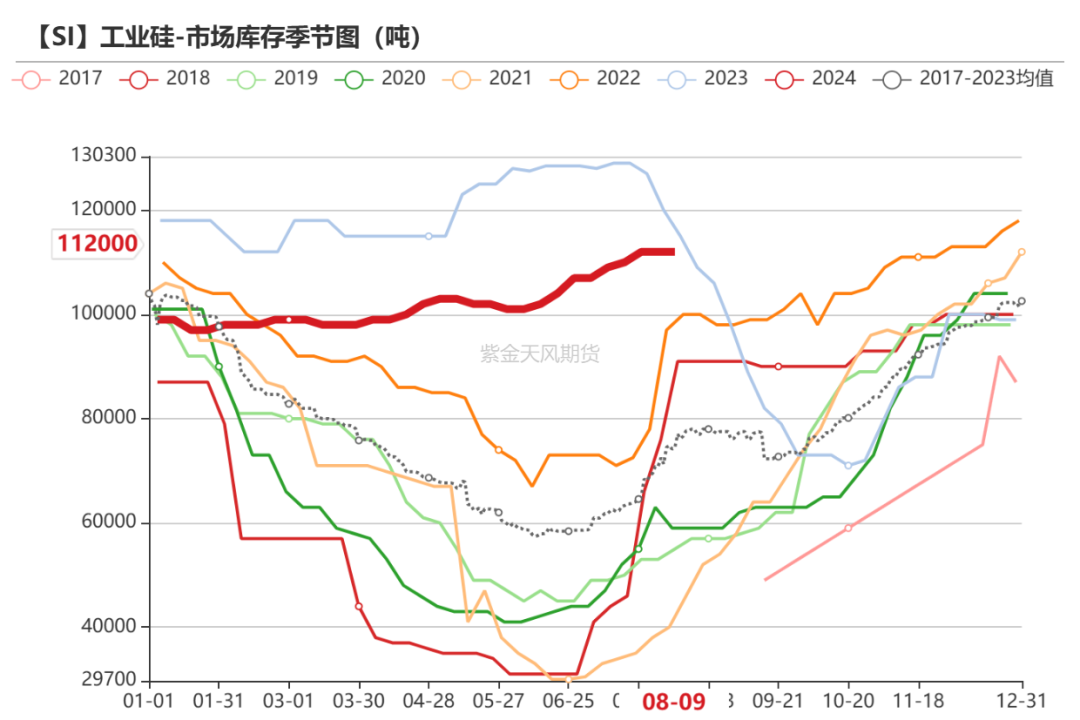

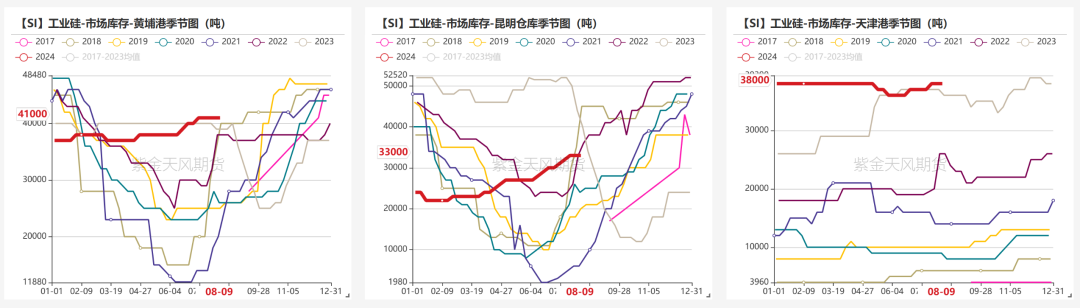

社会库存:偏空 上周工厂库存环比增加0.11万吨至12.36万吨,市场库存环比持平于11.2万吨,社库合计23.56万吨。

注册仓单:偏多 截至8月9日,注册仓单共6.78万手、33.88万吨;较8月2日减少160手、800吨。

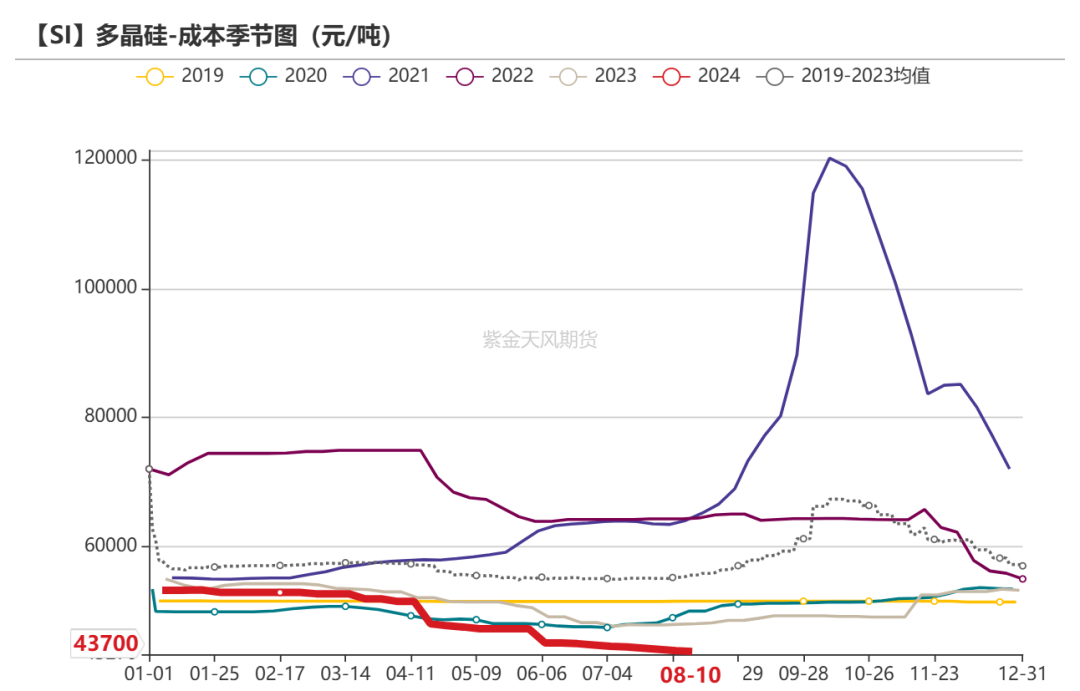

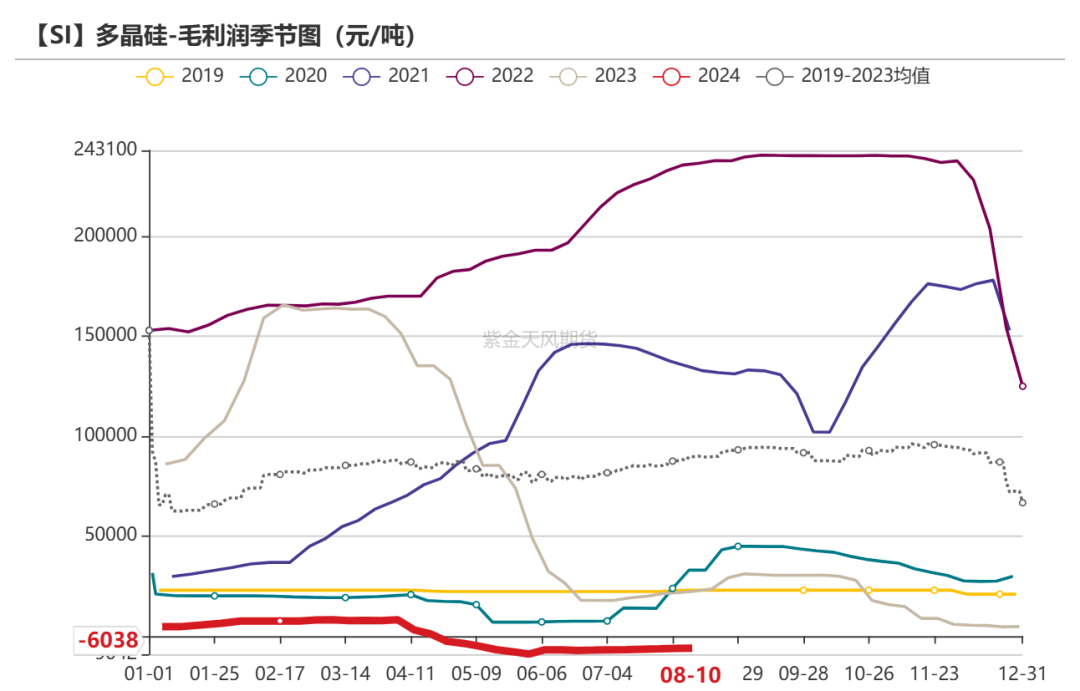

多晶硅利润:偏空 上周毛利润及毛利率环比增加100元/吨、0.26个百分点至-6037.5元/吨和-16.03%。

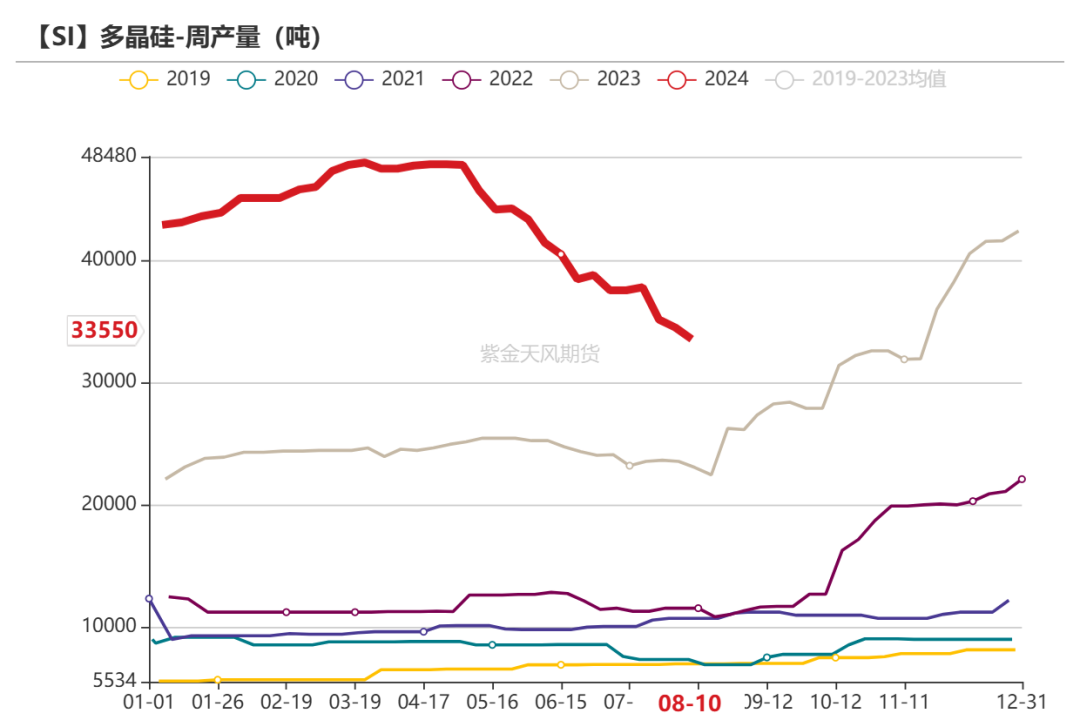

多晶硅产量:偏空 上周多晶硅产量环比减少0.09万吨至3.36万吨。

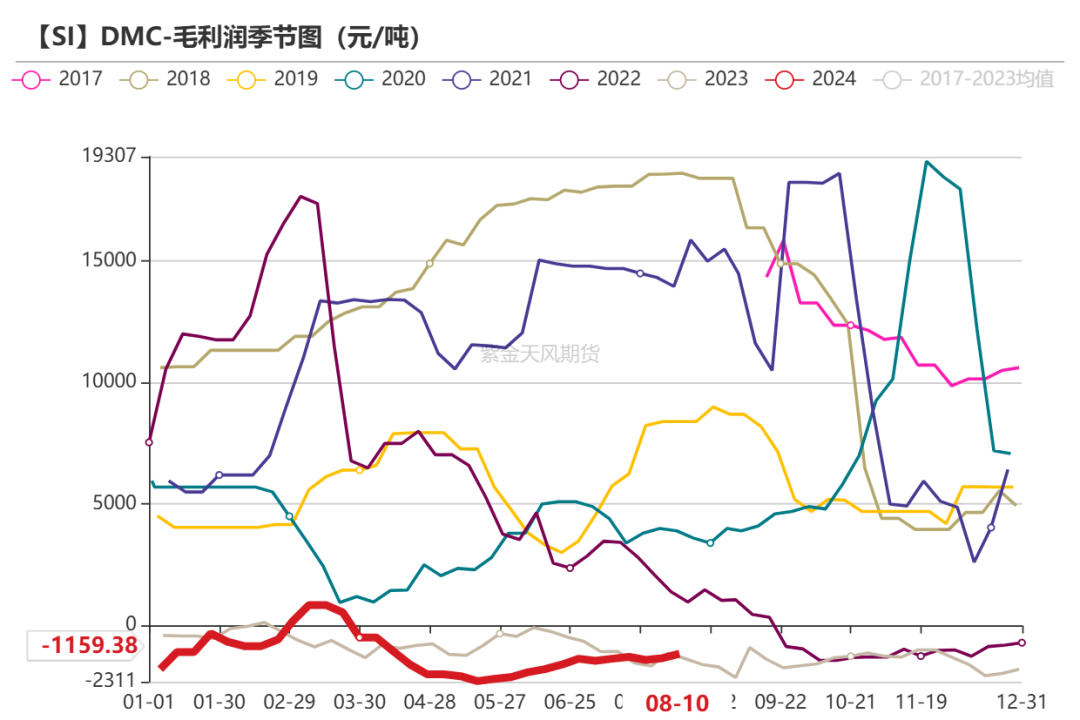

有机硅利润:偏空 上周毛利润环比增加181.25元/吨至-1159.38元/吨,毛利润率环比增加1.45个百分点至-8.65%。

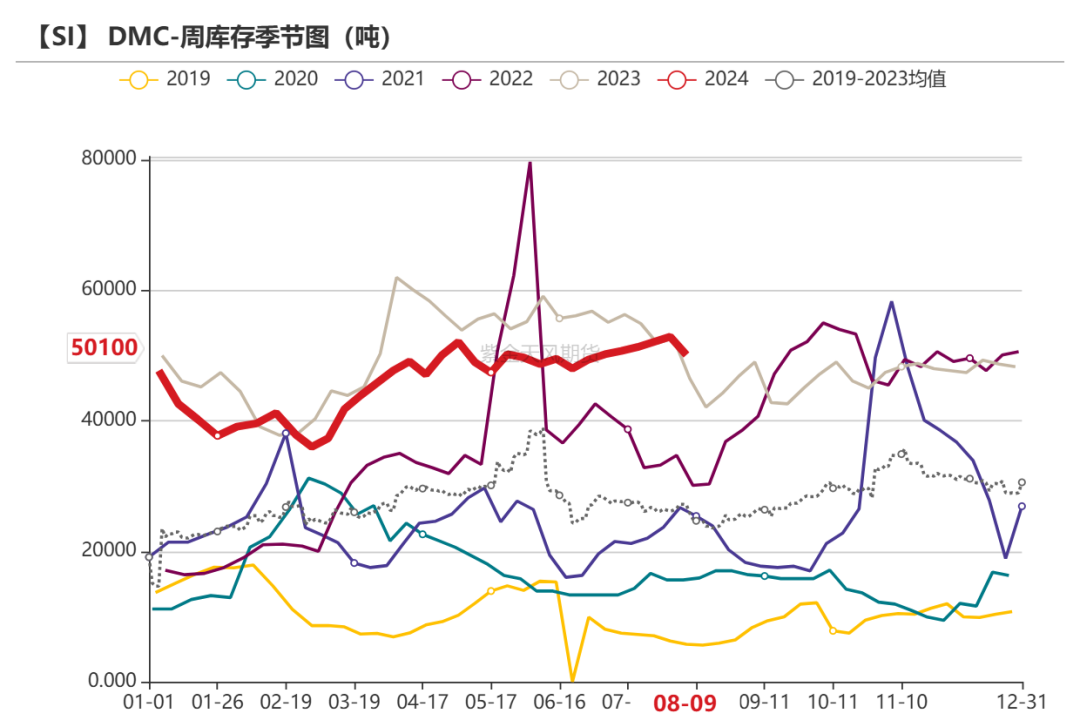

有机硅库存:偏多 上周库存环比减少0.28万吨至5.01万吨,环比减5.29%。

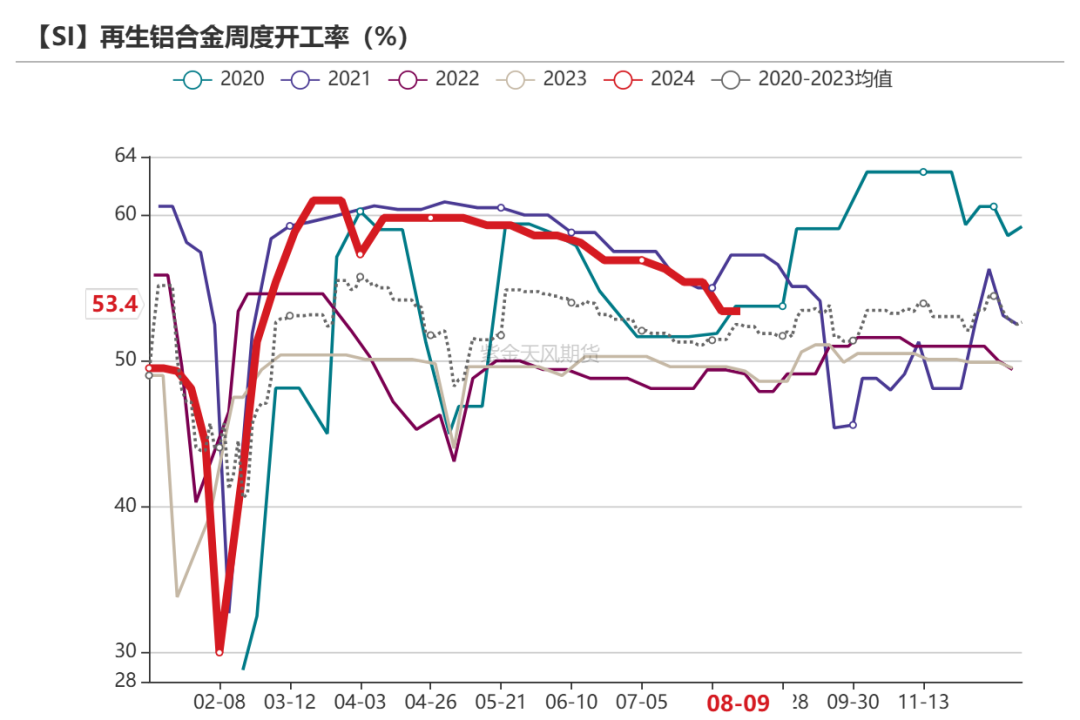

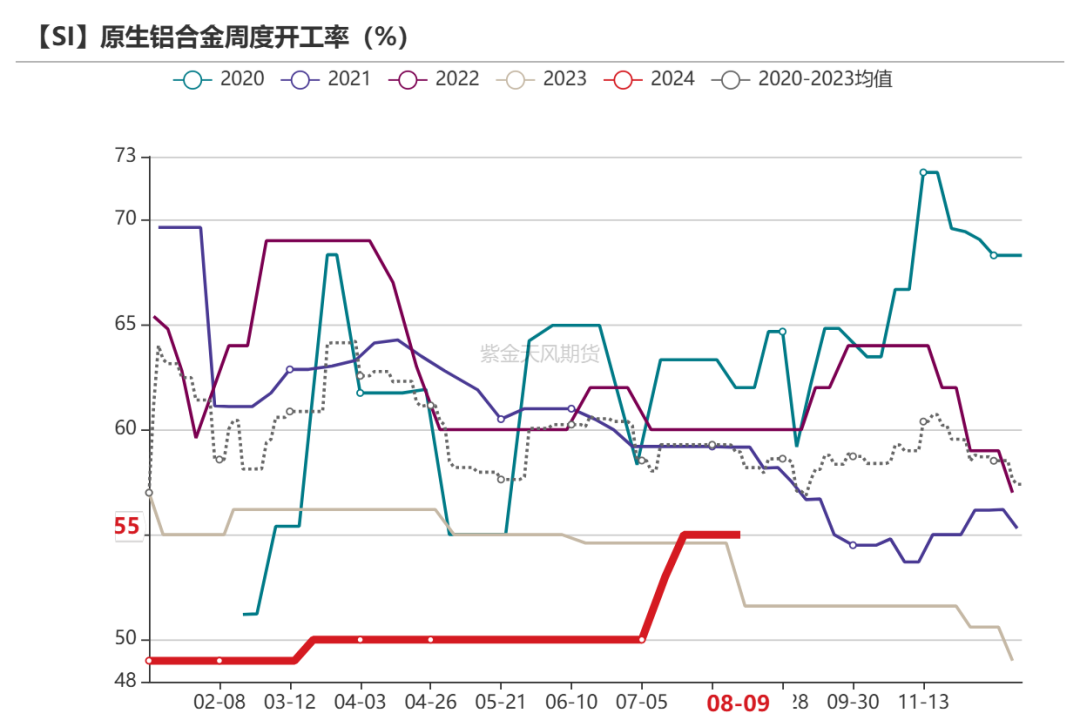

硅铝合金开工率:中性 上周再生铝合金开工率环比持平于53.4%、原生铝合金开工率环比持平于55%。

平衡&展望

上周总结:上周工业硅期价跌势难掩,现货价格持续下行。供应端,硅厂有边际减量趋势,但产量绝对值仍处于高位,低价下主产区已有生产调整计划。需求端,多晶硅库存压力较大,尽管硅料价格有所探涨,但产量规模性增长难有突破。有机硅企业近期开工率稳定上升,库存保持在可控的位置,整体的生产销售情况相对稳定。硅铝合金企业开工率持平,下游也以刚需采购为主,合金厂开工率上行驱动有限。整体来看,累库压力下价格已跌至厂家现金流成本附近,上游供给缩减力度仍待加强,下游多晶硅减产去库尚未结束。期货价格跌破万元后继续下行,利空因素继续计价的空间已逐步缩小,我们认为可以关注以下利多因素:1.在盘面价格接近主产区生产现金流成本,且现货也未见起势之际,硅厂或出现丰水期提前减产情况,减产规模的扩大将对价格起到重要支撑。2.工业硅产能强制出清预期仍存,能源转型目标使得需求也有远期支撑。此外,也需关注商品整体涨跌对工业硅期货价格的影响。

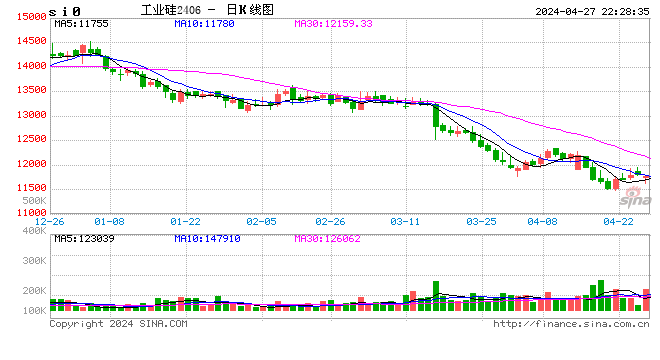

工业硅:基本面持续弱势

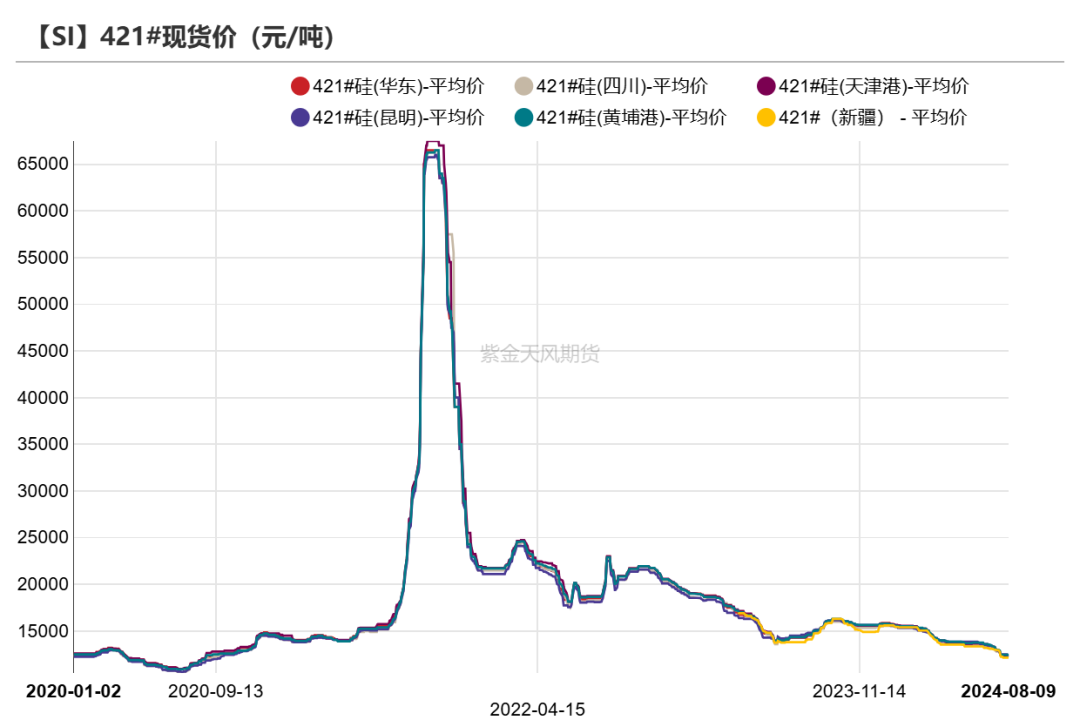

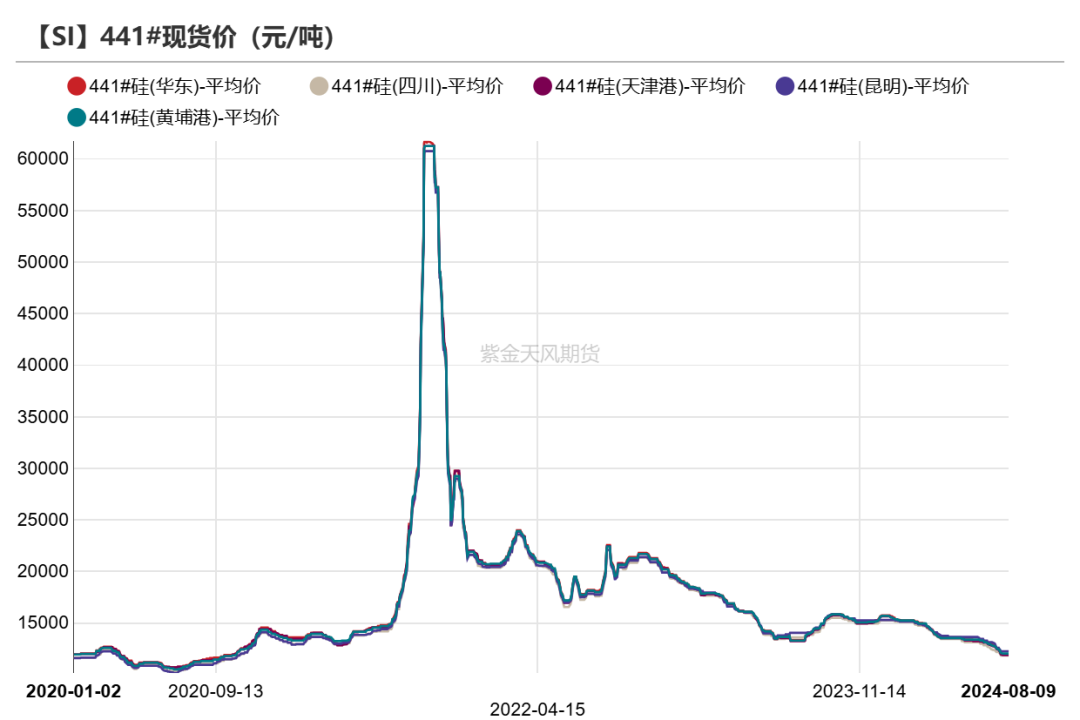

硅价再创新低

上周工业硅主力跌破万元大关。上周2411合约开于10480元/吨,收于9995元/吨,周内高点10615元/吨,低点9855元/吨,周跌幅-0.93%。

截至8月9日,注册仓单共6.78万手、33.88万吨;较8月2日减少160手、800吨。

数据来源:同花顺;Wind;紫金天风期货研究所

数据来源:同花顺;Wind;紫金天风期货研究所

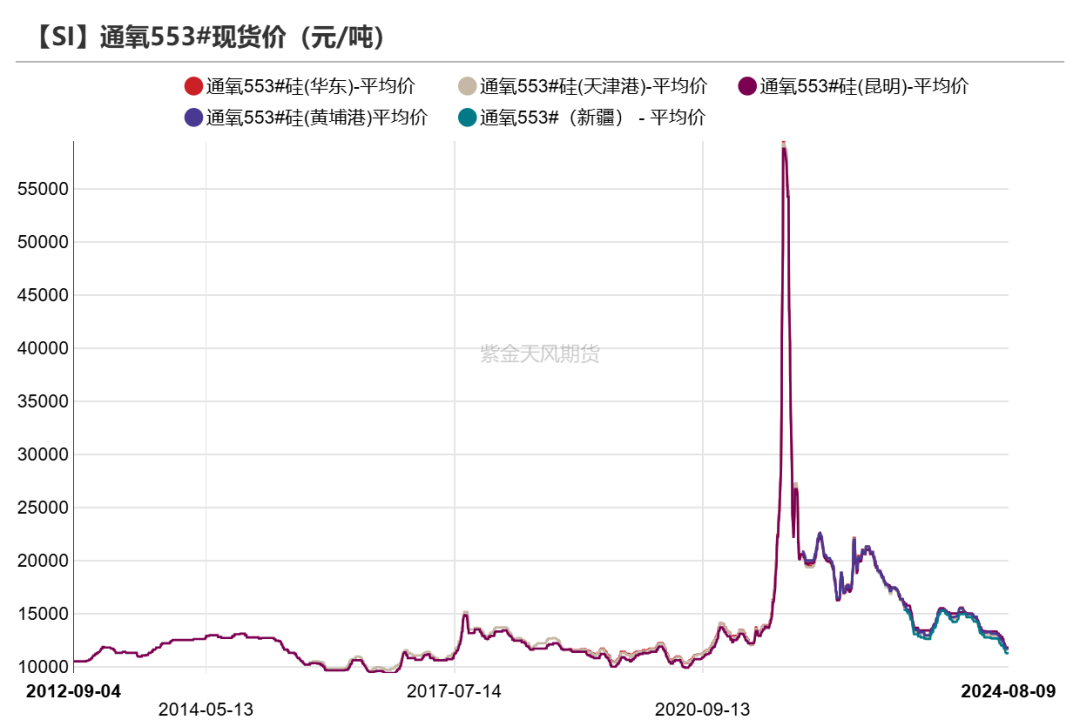

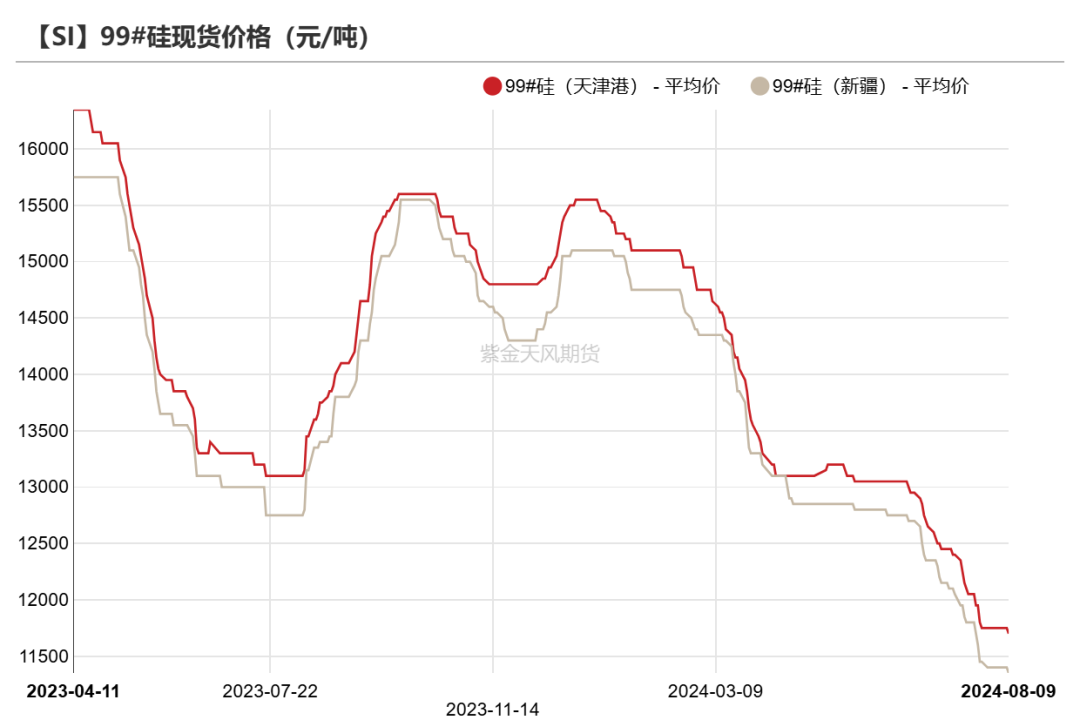

现货价格回落

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

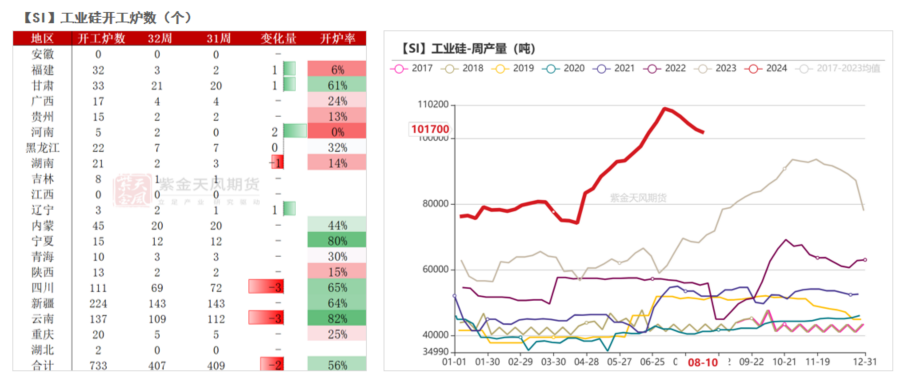

生产压力维持

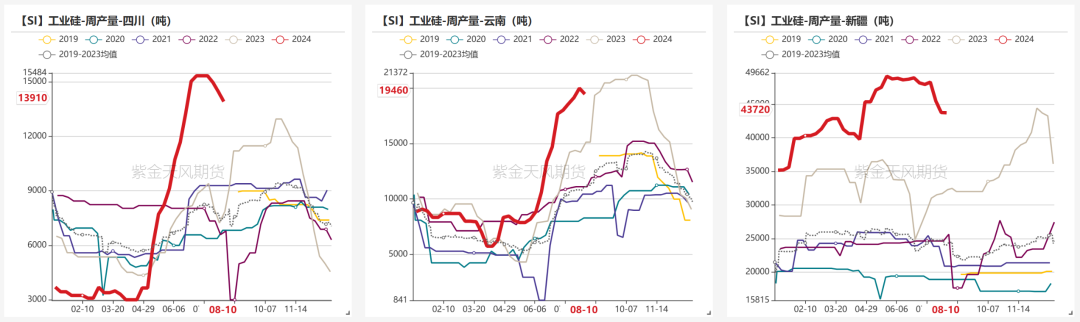

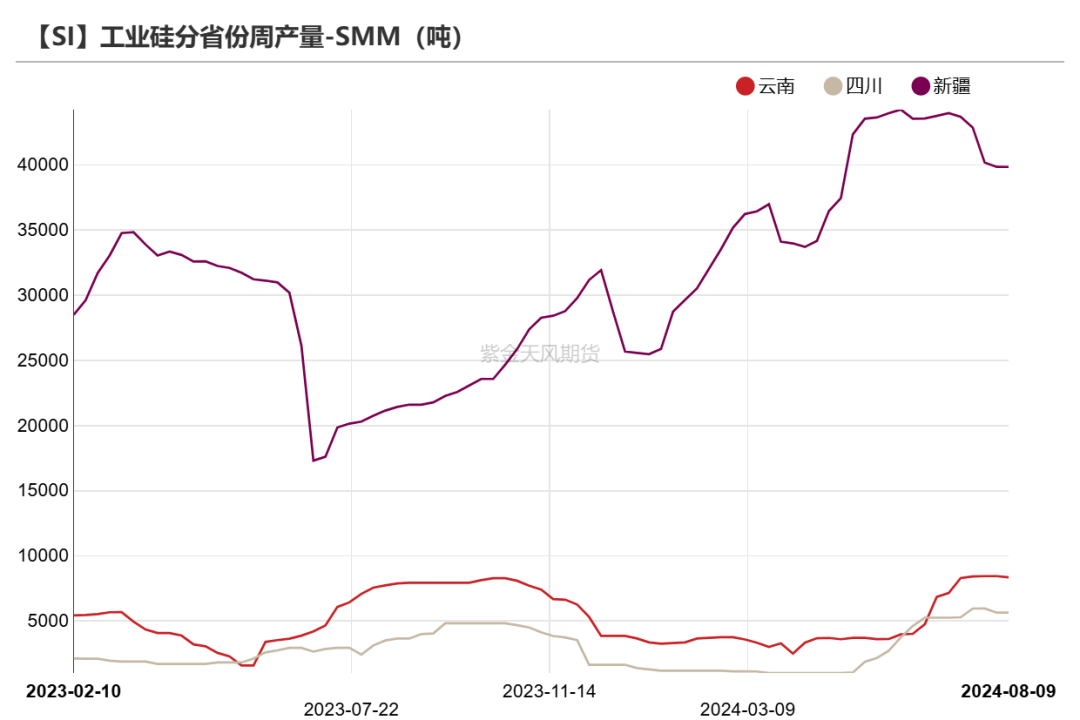

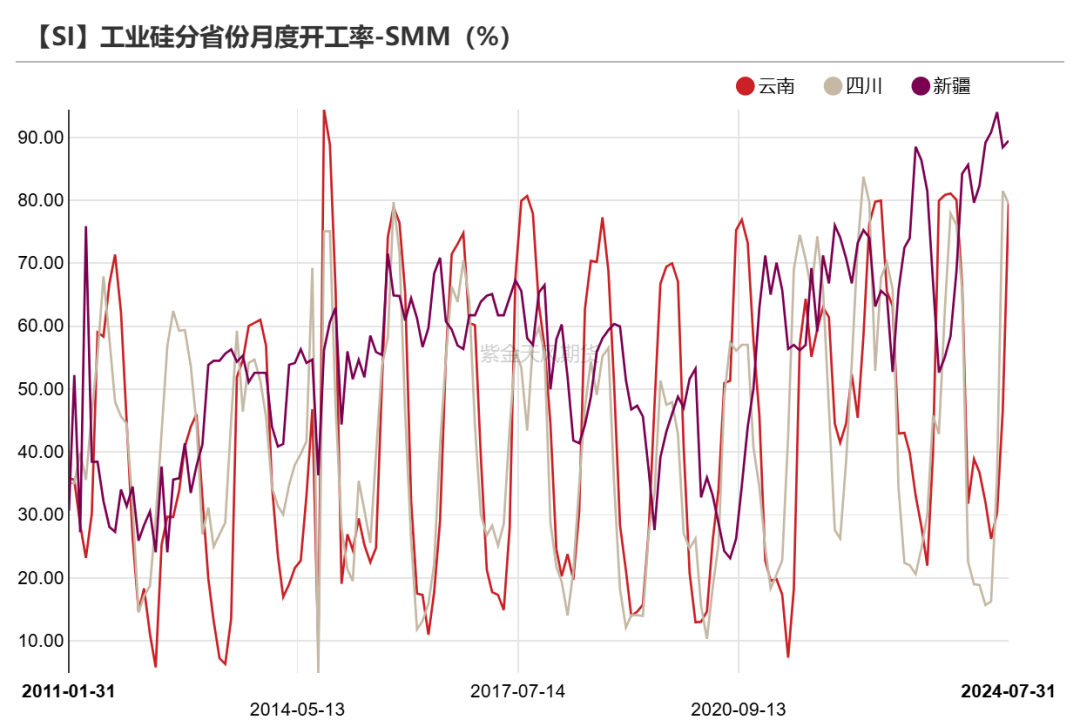

上周云南和四川开炉数分别减少3个,新疆开炉数持平。上周产量环比减少0.1万吨至10.17万吨,环比减1.83%;分产区看,云南周产量环比减少0.05万吨,四川周产量环比减少0.05万吨,新疆周产量环比减少0.01万吨。

目前绝对低价下生产压力凸显,西南地区已有减产动作;就供应端而言,目前产出量级同比依然处于高位,增量压力暂时难有缓解,关注后续进一步减产情况。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

产量高位维稳

据SMM数据统计,截至8月9日,云南、四川、新疆地区周产量分别为0.86万吨、0.56万吨和3.97万吨。

数据来源:SMM;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

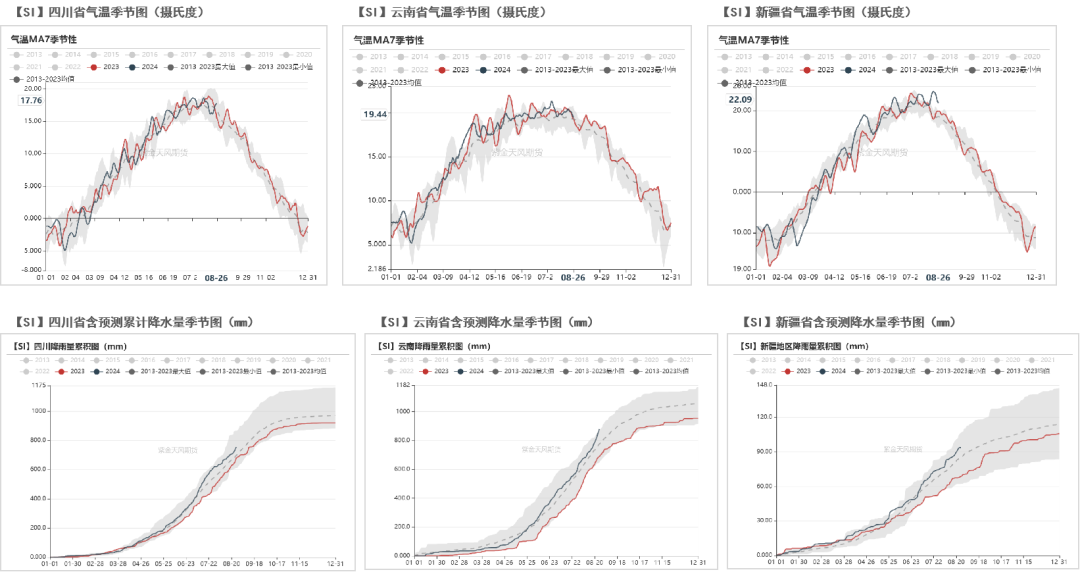

西南天气稳定

云南、四川等地的气温、降水量表现稳定,天气状况对地区产量无明显影响。

数据来源:紫金天风风云;紫金天风期货研究所

数据来源:紫金天风风云;紫金天风期货研究所

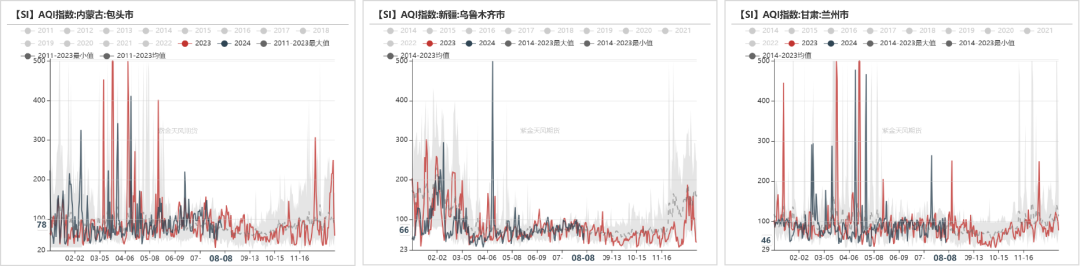

北方空气污染程度较轻

近期北方污染程度较低,产区天气质量难以对地区产量产生影响。

数据来源:生态环境部;紫金天风期货研究所

数据来源:生态环境部;紫金天风期货研究所

厂库环比增加

上周工厂库存环比增加0.11万吨至12.36万吨,市场库存环比持平于11.2万吨,社库合计23.56万吨。

据SMM统计,上周工业硅周度社会库存共计48.1万吨(包括注册仓单),较8月2日环比增长0.5万吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所

毛利润率下行

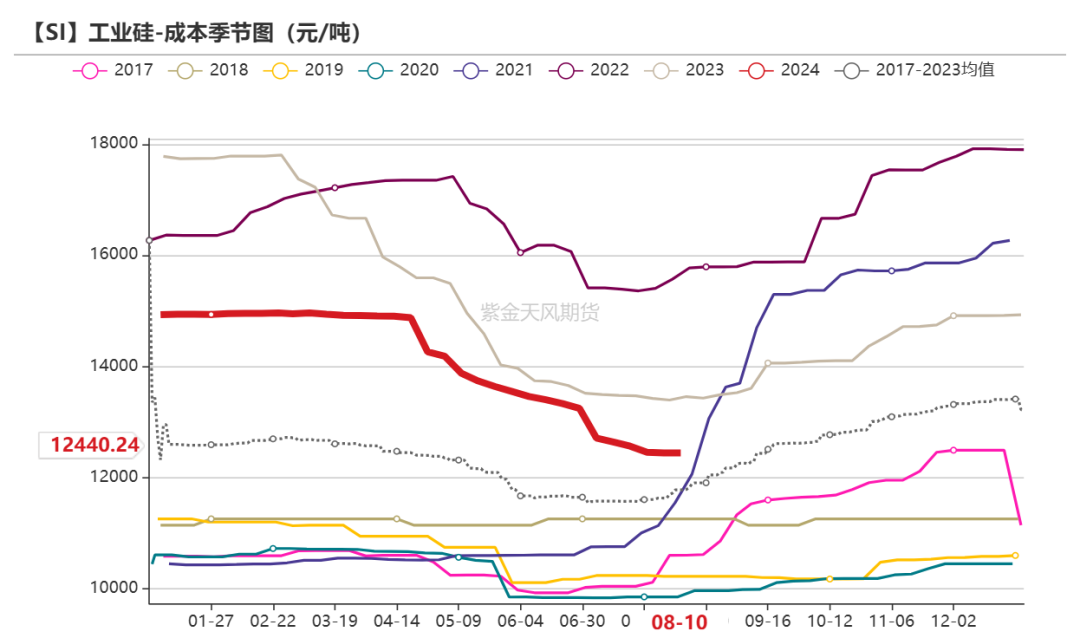

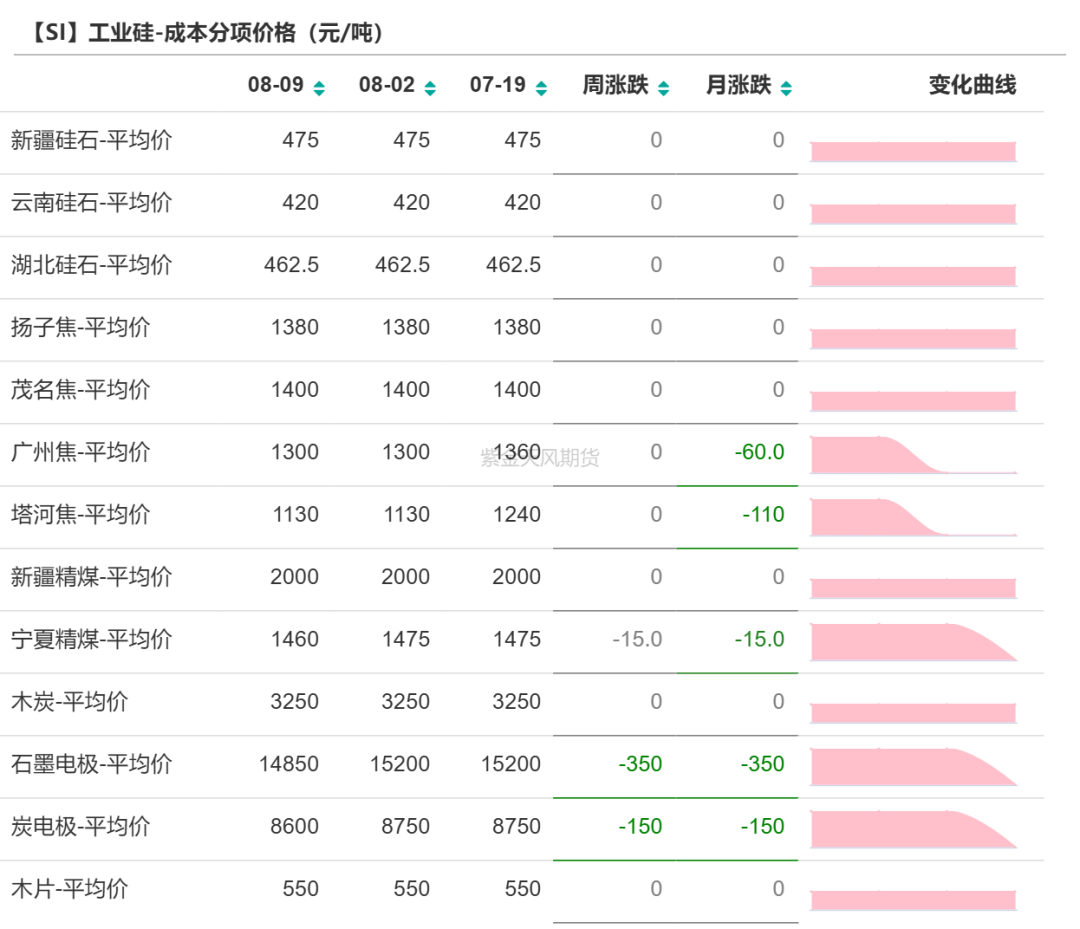

上周工业硅平均生产成本环比增加2.2元/吨至12440.24元/吨,毛利润、毛利率环比分别减少31.8元/吨、0.26个百分点至-28.03元/吨、-0.23%。

成本项中电极价格下调,西南电价调降基本完成,工业硅生产成本走低,现货价格下调下市场利润下行,基本与成本线持平。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

多晶硅:硅料价格探涨 产量难有突破

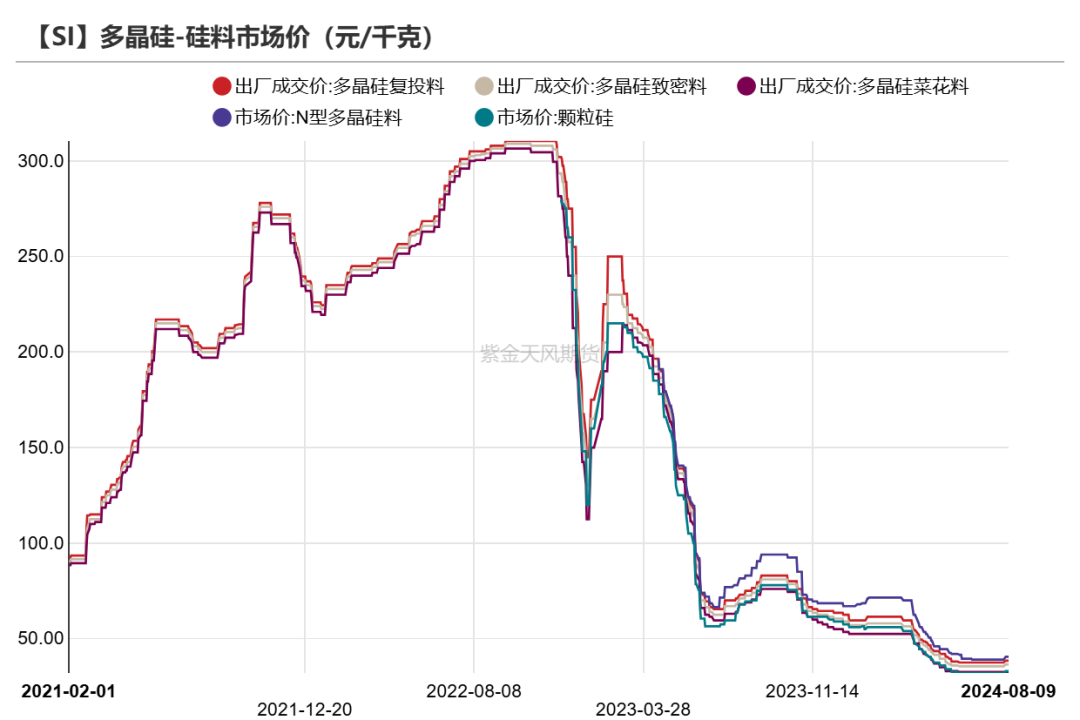

硅料价格企稳

硅料企业已维持一段时间减产,但库存仍处于历史高位,下游也处于减产去库状态。8月硅料减产规模或将进一步扩大,价格或有企稳抬头趋势。上周菜花料、致密料、复投料、N型料价格环比持平于3.25、3.65、3.85、4.05万元/吨。

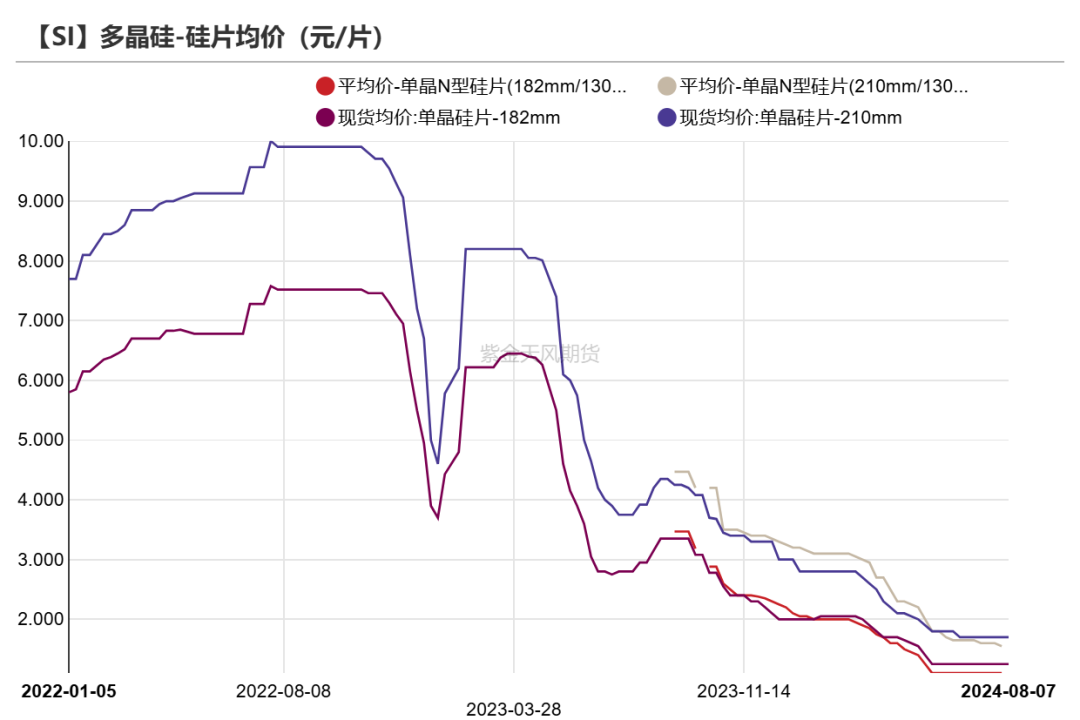

硅片价格底部企稳,其中不同规格间出现需求差异,关注后续硅料价格走势对硅片供应的影响。上周P型-182硅片价格环比持平于1.25元/片、P型-210硅片价格环比持平于1.70元/片,N型-182硅片价格环比持平于1.10元/片,N型-210硅片价格环比持平于1.55元/片。

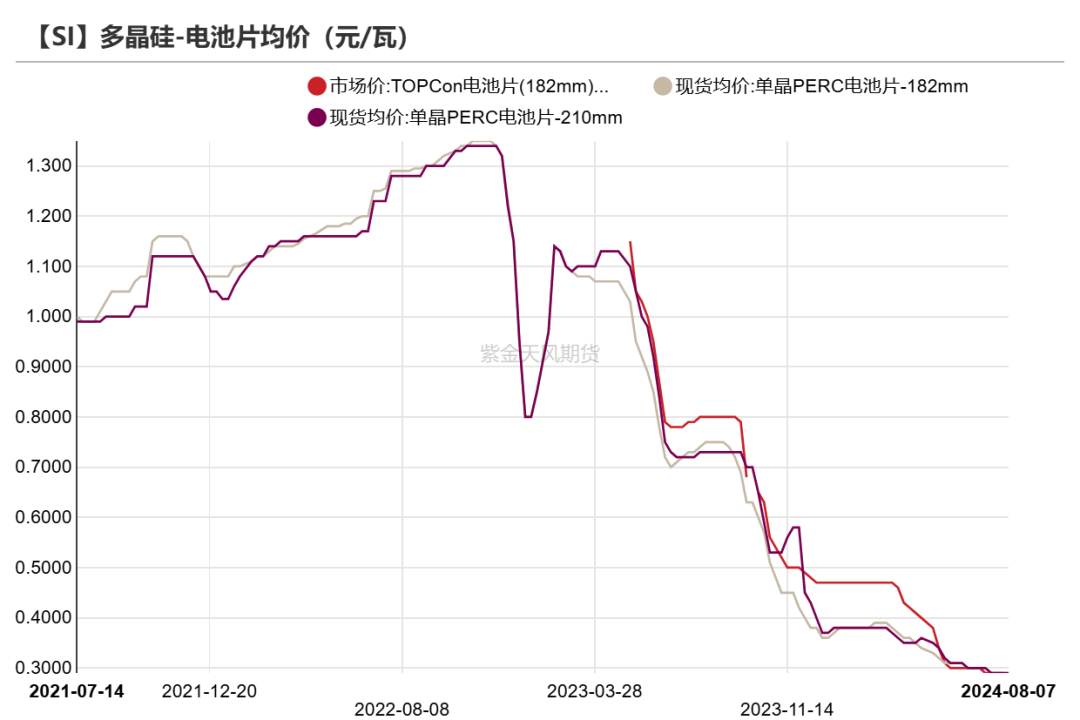

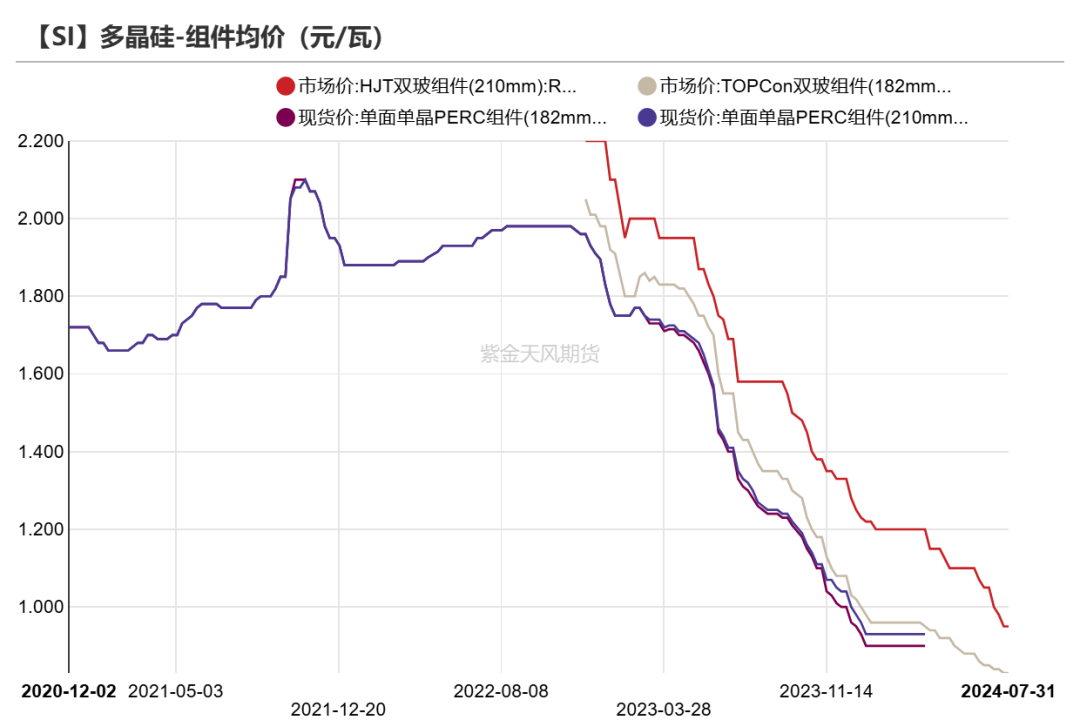

终端需求尚未提振,电池片、组件等库存压力依然显著。上周p型-182电池片均价环比持平于0.29元/瓦,p型-210电池片环比持平于0.29元/瓦,TOPCon电池片(182mm)环比持平于0.29元/瓦。上周TOPCon双玻组件(182mm)均价环比减少0.01元/瓦至0.82元/瓦,HJT双玻组件(210mm)均价环比持平于0.95元/瓦。

数据来源:SMM;iFind;紫金天风期货研究所

数据来源:SMM;iFind;紫金天风期货研究所

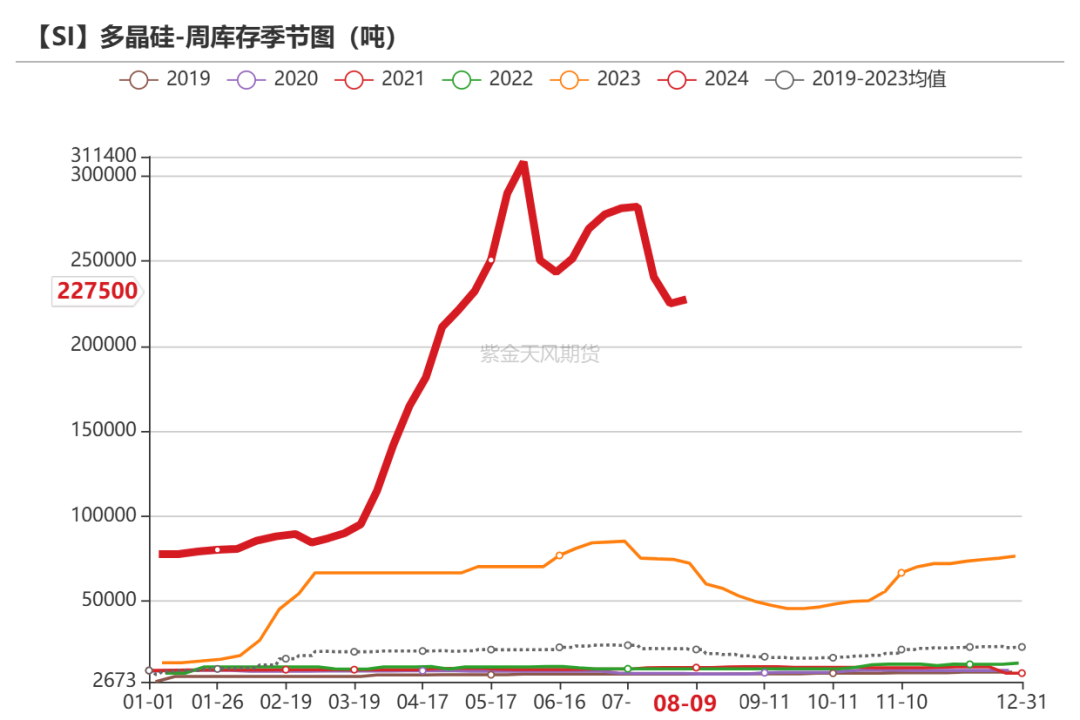

库存压力不减

上周多晶硅生产成本环比减少0.01万元/吨至4.37万元/吨,毛利润及毛利率环比增加100元/吨、0.26个百分点至-6037.5元/吨和-16.03%。

多晶硅库存压力仍需缓解,产量或难有增长,8月减产预计将进一步扩大。上周多晶硅产量环比减少0.1万吨至3.36万吨;库存环比增加0.25万吨至22.75万吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所

有机硅:供需企稳

产品价格探涨

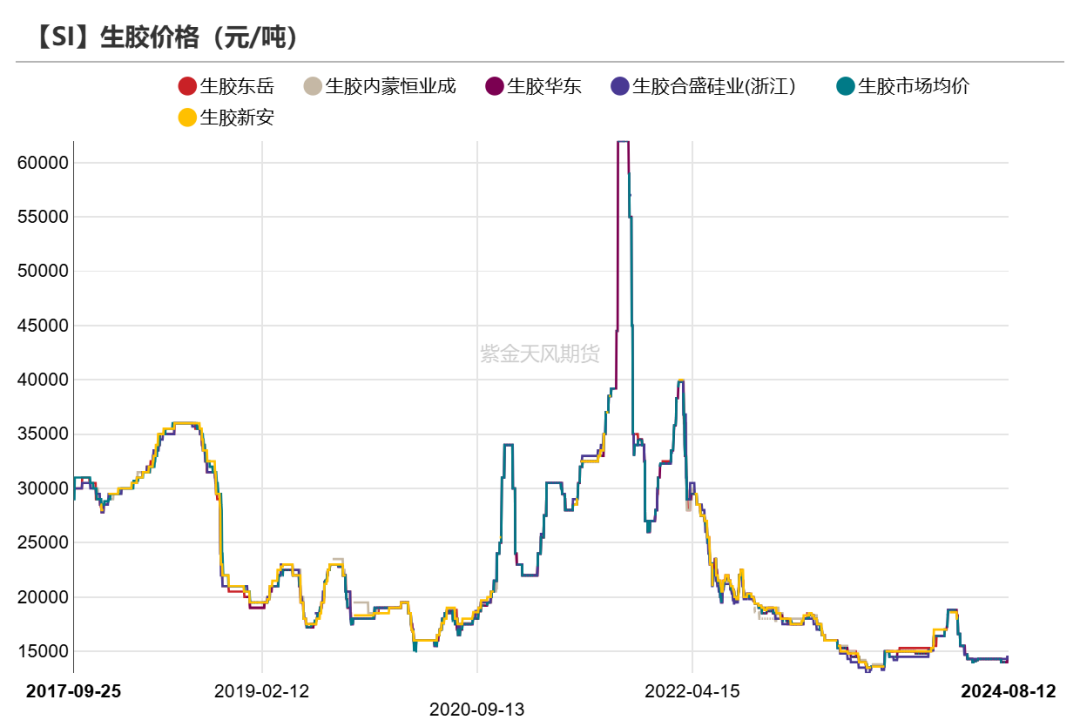

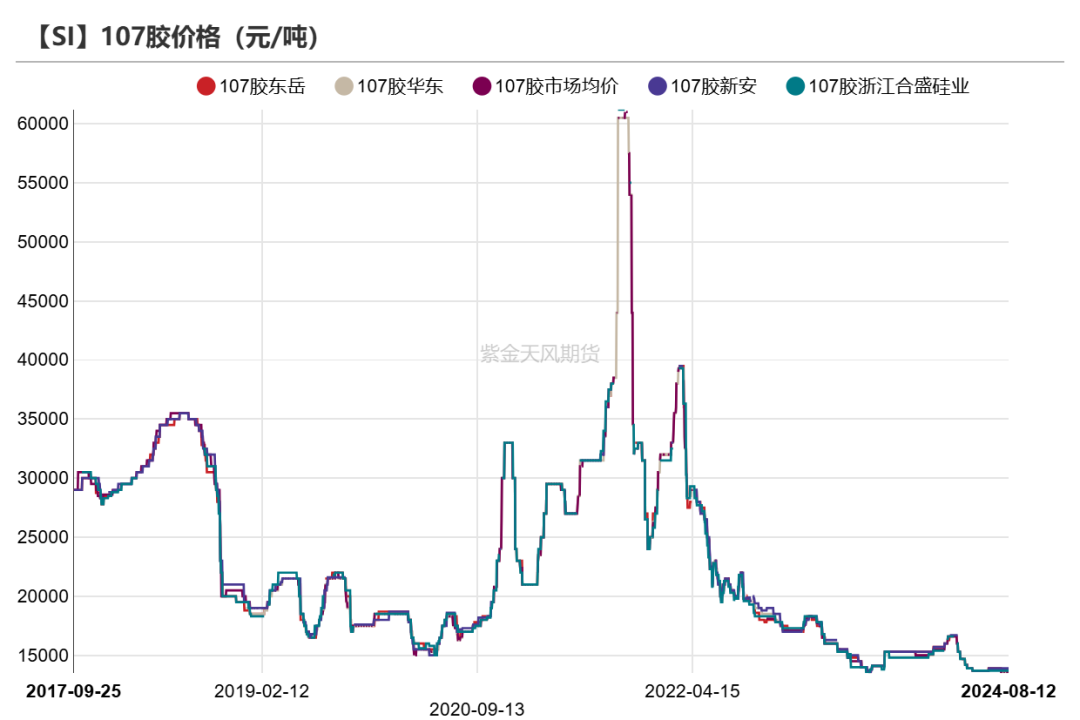

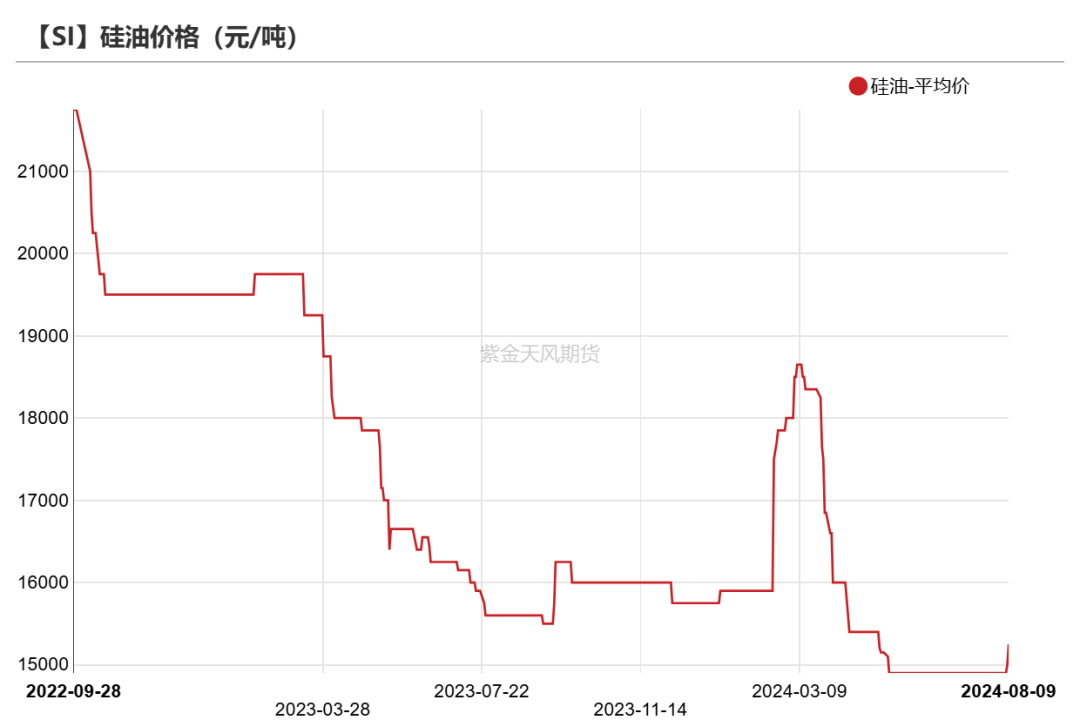

截至8月9日,DMC价格较8月2日环比增加200元/吨至13500元/吨,华东生胶环比增加500元/吨14500元/吨,107胶环比增加200元/吨至13700元/吨,硅油环比增加350元/吨至15250元/吨。

数据来源:百川盈孚;SMM;紫金天风期货研究所

数据来源:百川盈孚;SMM;紫金天风期货研究所

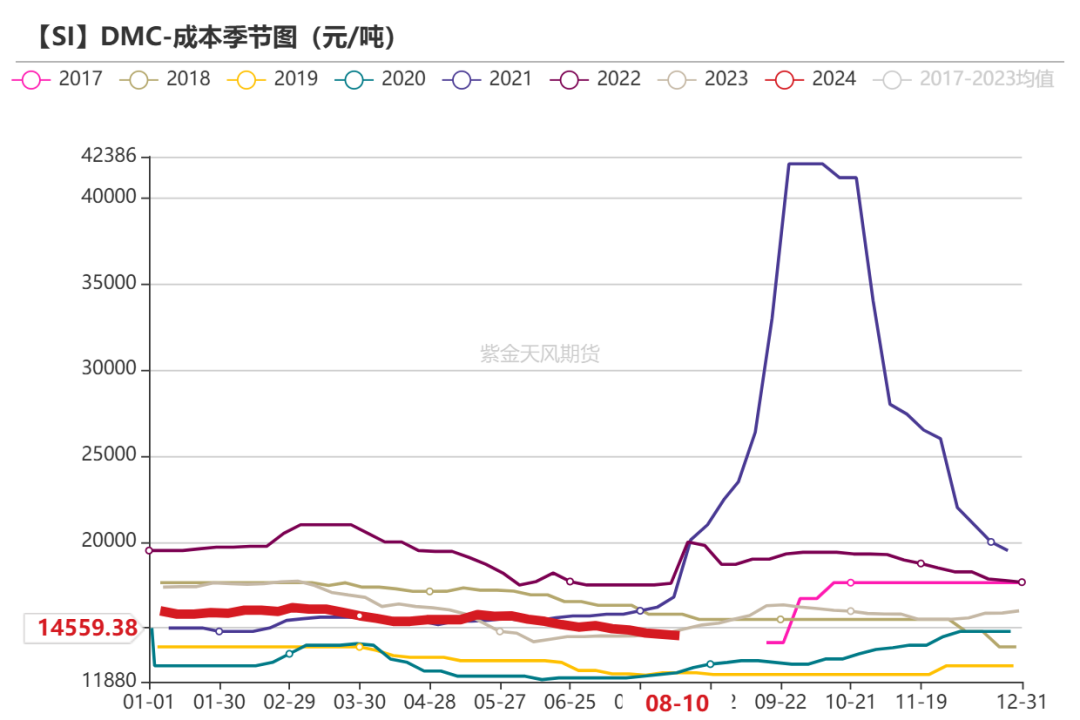

毛利润率上升

较上周五,成本项工业硅421#(有机硅用)环比持平于12250元/吨,甲醇价格环比增加5元/吨至2132元/吨;DMC生产成本环比下降75元/吨至14559.38元/吨;毛利润环比增加181.25元/吨至-1159.38元/吨,毛利润率环比增加1.45个百分点至-8.65%。

数据来源:百川盈孚;iFind;紫金天风期货研究所

数据来源:百川盈孚;iFind;紫金天风期货研究所

库存压力减小

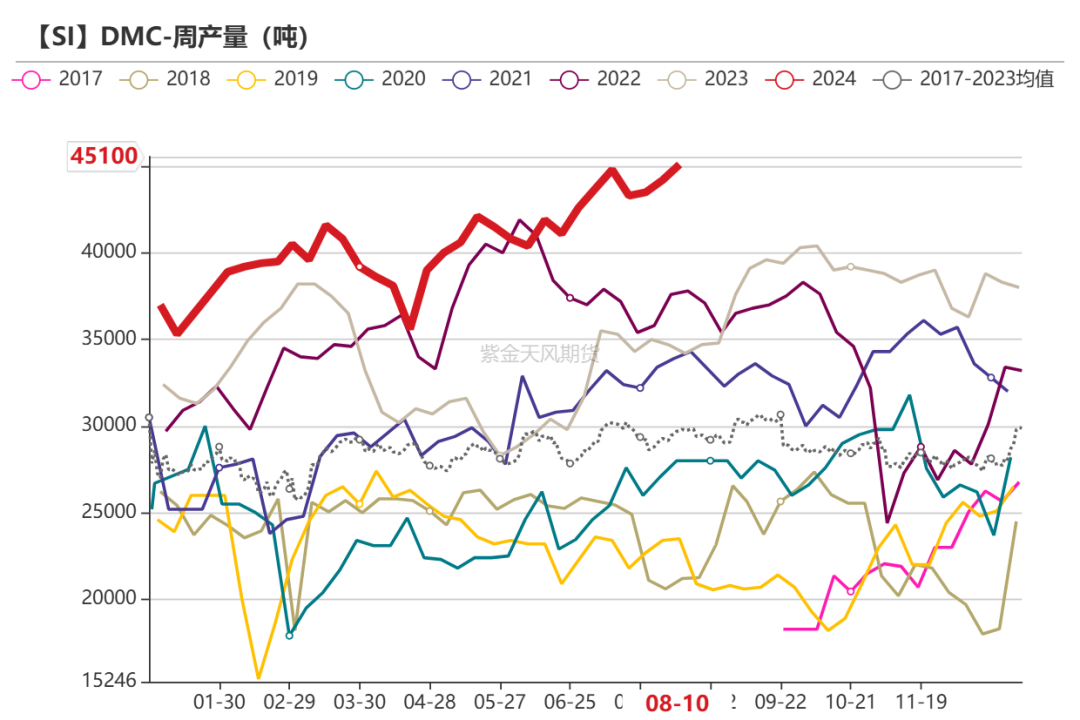

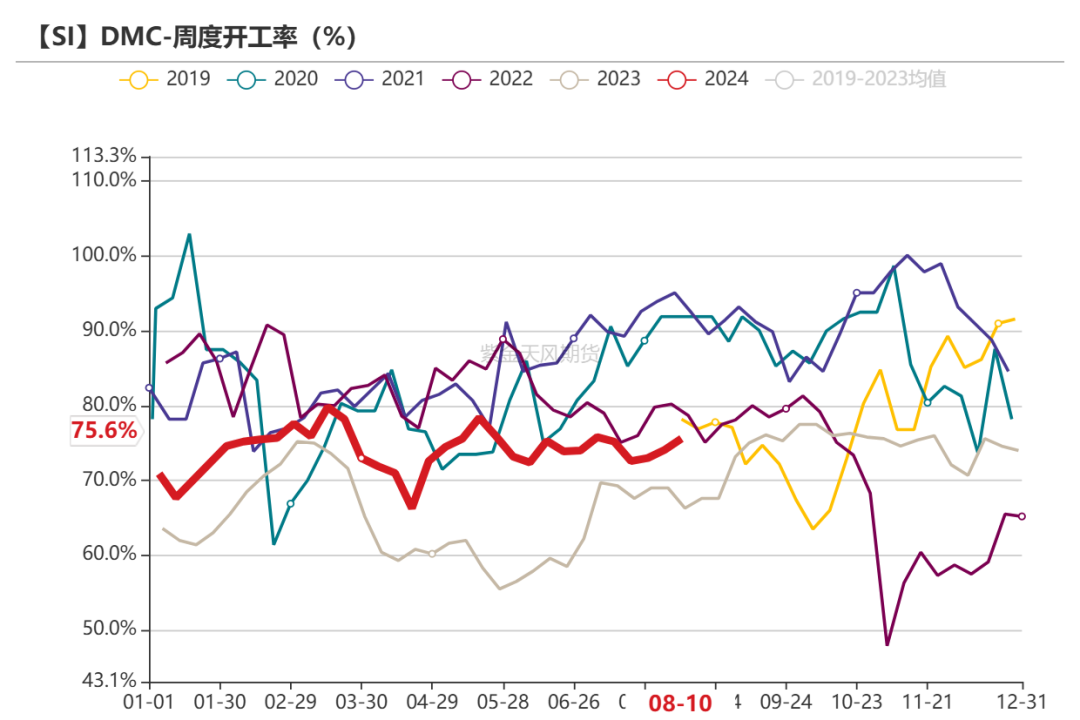

上周DMC产量环比增加0.09万吨至4.51万吨;行业周度开工率75.6%,环比增1.5个百分点;库存环比减少0.28万吨至5.01万吨,环比减5.29%。

近期有机硅企业开工率上升,但就库存来看尚处于可控量级。

终端方面,地产提振提供的需求增量需再做斟酌,有机硅企业产销节奏已实现内部企稳,在重要终端尚未复苏、其他支撑性行业暂未凸显之前,去年下半年以来的维稳生产策略或在今年继续保持。

数据来源:百川盈孚;紫金天风期货研究所

数据来源:百川盈孚;紫金天风期货研究所

硅铝合金:开工率稳定波动

开工率表现稳定

铝合金开工依然维持在相对稳定的状态,下游采购量有限,难以支撑合金开工率走高。上周再生铝合金开工率环比持平于53.4%、原生铝合金开工率环比持平于55%。

数据来源:SMM;紫金天风期货研究所

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

数据来源:SMM;紫金天风期货研究所

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 公司的股票